Случайность цены

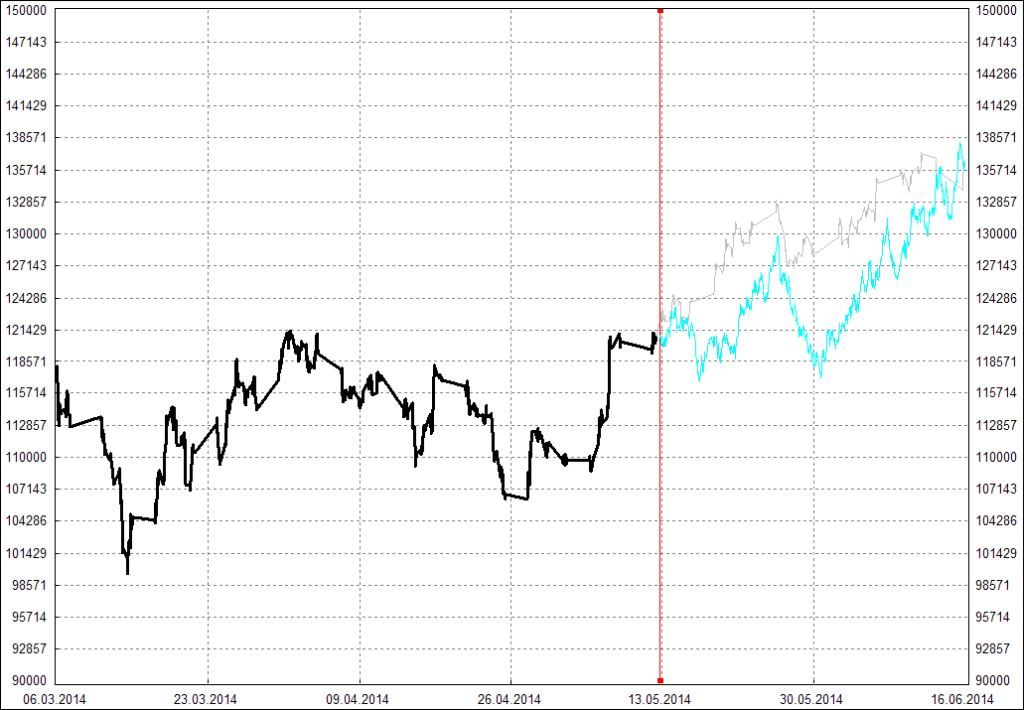

Для того, чтобы быстрее научиться торговать фондовыми инструментами эффективно и реже испытывать горечь потерь, необходимо, в первую очередь, убедить себя в том, что цена на инструмент в будущем – это СЛУЧАЙНАЯ величина. Да, есть целый блок околонаучных исследований, направленных на выявление закономерностей в поведении цены, накоплен значительный опыт анализа рыночных данных, сведённый в толстые тома и большие базы знаний. Однако для стартовой позиции в освоении данного ремесла полезно знать, что поведение цены на рынке – случайно. Как это выглядит, посмотрим на примере графика цены фьючерса на индекс РТС за какой-нибудь квартал. Например, RTS-6.14:

Предположим, сейчас 13.05.2014 и то, что слева от красной вертикальной черты - свершившееся прошлое, а то, что справа - неизвестное будущее. Можно ли было в этот момент точно угадать цену экспирации? Вряд ли это кому-нибудь удалось. И уж совершенно точно, что никто не может регулярно с 100% точностью угадывать будущее значение цены. Поэтому будущая цена - случайная величина. Изменение случайной величины во времени назовем случайным процессом. Представим его в виде кнопки:

Нажали один раз на кнопку, получили случайную траекторию цены:

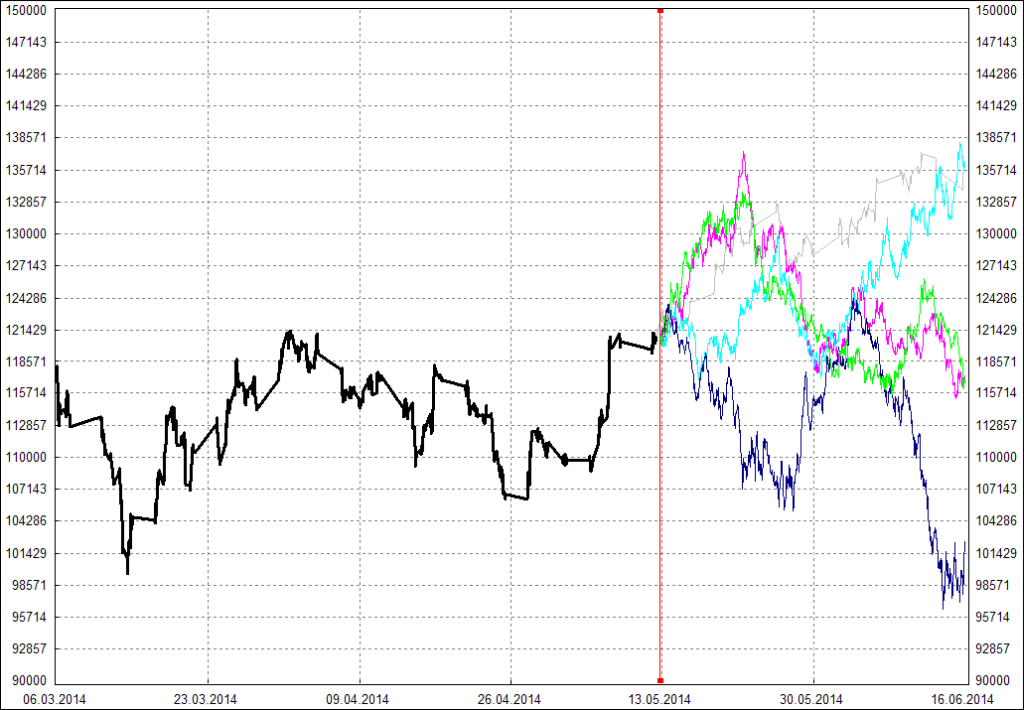

Нажали много-много раз, получили пучок траекторий:

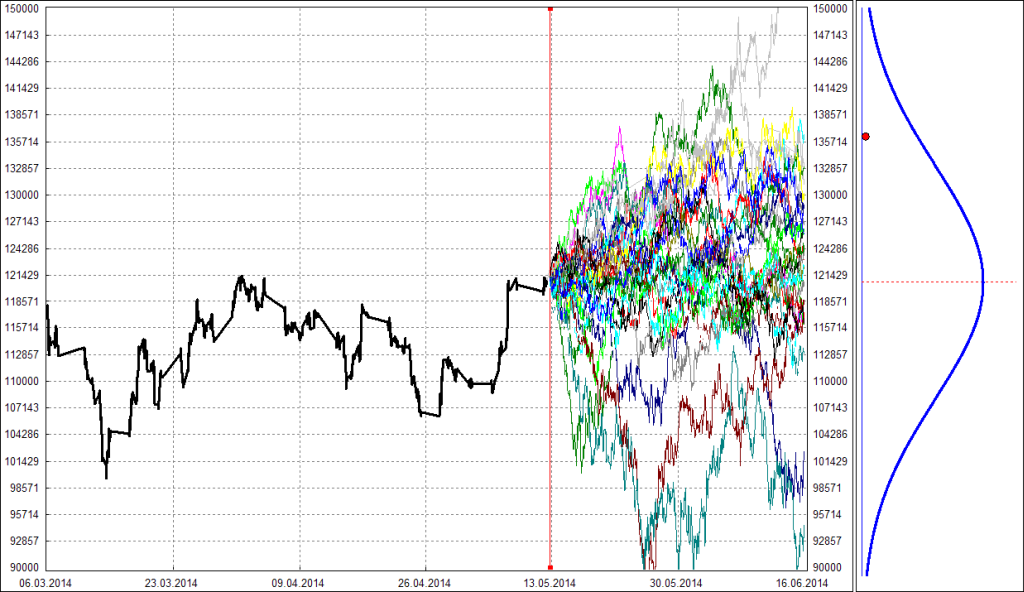

После того, как мы сгенерировали очень большое количество траекторий, теоретически вся правая часть закрасится разными красками, станет «непрозрачной». Равновероятны ли сгенерированные траектории? Интуиция подсказывает, а опыт подтверждает, что вероятность малых отклонений от текущей позиции цены, заметно выше, чем вероятность больших отклонений. Вероятность радикально больших отклонений исчезающе мала. Плотность нарисованных случайных траекторий, следовательно, будет больше в зоне небольших отклонений от текущей позиции. Можно плотность линий отобразить отдельным графиком (справа). График этот отражает плотность распределения вероятностей того, что цена через заданный промежуток времени окажется в том или ином месте:

Основная идея курса - с помощью плотности распределения вероятностей можно попытаться заработать. Как именно? Об этом мы поговорим на следующих занятиях. Пока же зададимся вопросом – где есть информация о плотности распределения будущей цены? Эта информация есть на рынке опционов. Имея цены на опционы на разных страйках, мы можем достаточно легко конвертировать их в график плотности распределения вероятностей. Затем мы вправе согласиться с мнением рынка или, наоборот: предложить свою гипотезу о том, с какой вероятностью цена окажется выше или ниже текущего положения.

Для примера рассмотрим следующую картинку. Синий график (назовем его P) соответствует распределению построенному с помощью случайного процесса, а зеленый график (назовем Q) - распределению построенному из цен опционов:

Будем считать, что распределение P - это наш прогноз на экспирацию, а распределение Q - усредненный прогноз рынка. На основании разности между этими распределениями (P-Q) можно построить оптимальную опционную позицию, которая будет приносить прибыль в областях, где вероятности P > Q (т.е. там где мы давали больше вероятности, чем рынок), и будет убыточной в областях, где P < Q (т.е. где мы давали меньше вероятности, чем рынок). И в нашем подходе концепция торговли получается такая: мы не пытаемся угадать будущую цену или направление движения, а вступаем в широкий вероятностный спор с рынком. Если мы оказались правы (цена БА оказалась там, где мы давали больше вероятности, чем рынок; кстати, на картинке выше именно такая ситуация), то получим прибыль. Если неправы (назначили меньшую вероятность, чем давал рынок), то будем в убытке.

Ссылки по теме: